今天是:

今天是:春江水暖钱先知,港股通进一步升温:

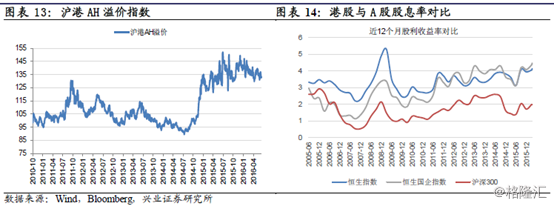

沪港通南向交易近期出现了大规模的资金加速净流入。目前港股通总余额仅剩不到700亿。以日均15-20亿净买入量来估算,四十个交易日左右就会耗尽余额。不排除近期沪港通扩容甚至推出深港通接棒的可能性。

从沪港通看内资在布局什么:

投资风格:与内资更倾向于购买成长股的投资理念不同,港股通渠道的数据显示低估值蓝筹对于出海配置的内资仍是首选。港股通重仓股样本中,港股市值为250亿以上港币以及市盈率在15倍以下的比例明显高于港股通全部样本的基准比例。

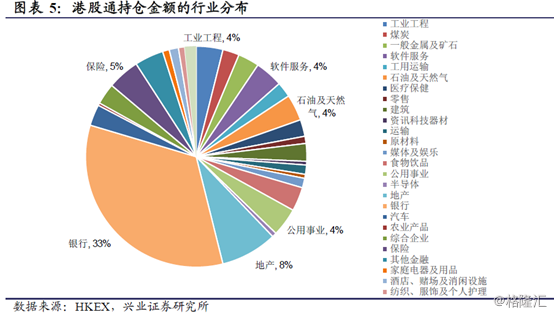

行业配置:以大金融为主的低估值蓝筹。按恒生二级行业来看,内资通过港股通渠道在大金融板块的配置金额最多,合计占比超过50%。相较港股通样本市值分布为基准,银行为超配最多的行业,超配比例高达11.9%。

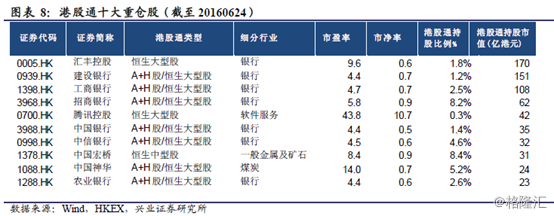

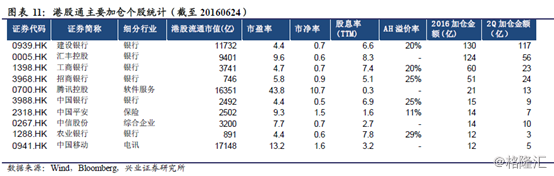

重仓股:截至6月24日,持股金额最高的港股通十大重仓股为:汇丰控股,建设银行,工商银行,招商银行,腾讯控股,中国银行,中信银行,中国宏桥,中国神华,农业银行。与上文陈述的行业属性基本吻合。

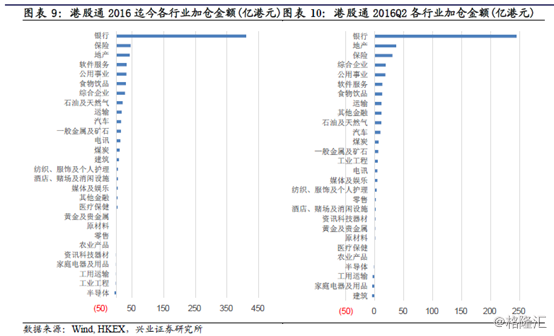

加仓方向:银行股持续获得内资推动。港股通标的平均持股比例为2.87%,较年初提升72bp.2016年迄今,内资通过港股通途径加仓最多的行业是银行,累计使用额度中有55%流向了银行股。二季度通过港股通增持金额最多的行业是银行、地产和保险。可能是以保险、私募、自营为代表的价值投资为导向的绝对收益者或“国家队”的行为。

深港通将进一步提升内资在港股中的话语权,哪些港股最受益?

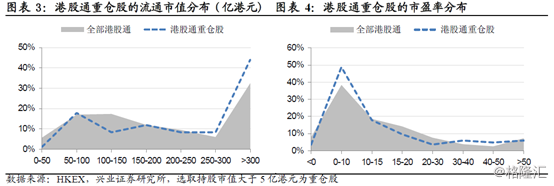

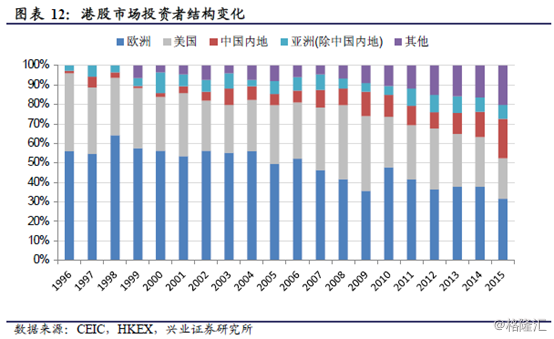

香港投资者结构仍以欧美外资主导,但中国内资比例从1996年的1.0%大幅提升到2015年的21.9%,仅次于欧洲(34.2%)和美国(22.5%)。从沪港通到深港通,内资在港股的影响力有望进一步提升。

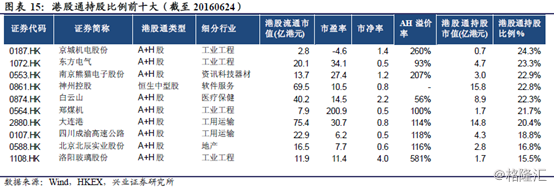

从持股比例的角度来看,持股比例越高,意味着在股票定价中享有的话语权越大。而港股通持股比例最高的前十大股票中,有90%是小市值、高折价、两地挂牌的AH股,平均市值28亿港元,平均A股溢价率为283%,远高于30%左右的AH整体溢价率。

随着中国资本项目开放,跨境投资迈入新时代,内地资金将是决定港股市场资金面和新一轮行情的新变量。中长期最重要的作用是港股定价权的变化。那些缺乏外资大行研究覆盖的港股中小盘的活跃度将显著提升,特别是那些与A股可对标且估值显著折价的港股将逐步由大陆资金定价。

沪港通扩容和深港通预期。6月以来,沪港通南向交易近期出现了大规模的资金加速净流入,其中仅英国退欧当天净流入规模超过50亿,创年内新高。目前港股通总余额仅剩不到700亿。以日均15-20亿净买入量来估算,四十个交易日左右就会耗尽余额,相当于2个月后,港股通将出现“能沽不能买”现象。因此,港股通扩容事在必行,不排除近期沪港通扩容甚至推出深港通接棒的可能性。

从沪港通看内资在布局什么

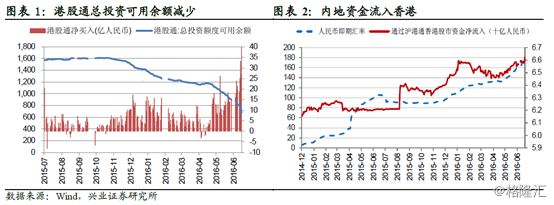

投资风格:低估值蓝筹仍是首选

我们从港交所披露易的数据来看,通过沪港通渠道购买港股的都记在“中国证券登记结算有限责任公司”名下。

与内资更倾向于购买成长股的投资理念不同,港股通渠道的数据显示低估值蓝筹对于出海配置的内资仍是首选。以持仓金额来看,我们选取持股市值大于5亿元作为港股通重仓股样本,可以发现,港股市值为250亿以上港币以及市盈率在15倍以下的比例明显高于港股通全部样本的基准比例。

其可能的原因包括:

-

港股行业市值调整相对滞后:传统周期行业(金融+地产+能源+原材料)合计市值占比近50%(A股:40%),且多个行业平均市盈率低于10倍,多个行业平均股息率超过4%,因此显得稳健有余,弹性不足,属于价值投资的优选之地。

-

沪港通目前所开放的标的以大盘蓝筹股为主,投资者可以利用沪港通来买蓝筹,同时通过开设港股账户进行其余非沪港通标的的港股投资。

-

港股通设立的门槛为50万人民币,可能将相当一部分的个人投资者拒之门外,而对于机构投资者尤其绝对收益机构投资者为主,流动性和估值仍是重要考量指标。

行业配置:以大金融为主的低估值蓝筹

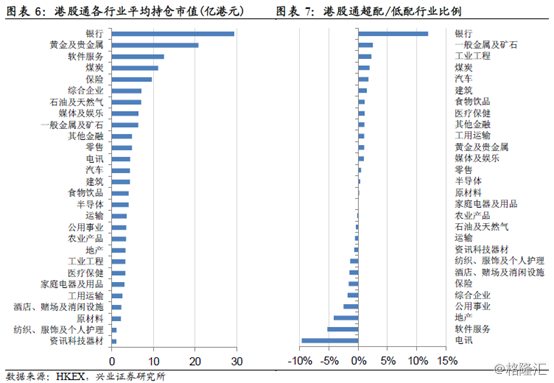

港股通投资总规模为2500亿,目前累计净买入额1800亿左右。按28个恒生二级行业来看,内资通过港股通渠道在大金融板块(银行、地产、保险、其他金融)的配置金额最多,合计占比超过50%。考虑到各样本的个数差异,平均持股金额最多的行业为银行、黄金、软件服务、煤炭及保险,均为10亿港元以上。资讯科技器材、纺织服装、原材料行业平均持仓金额最少。

相较港股通样本市值分布为基准,银行为超配最多的行业,超配比例高达11.9%。电讯业、软件服务则显著低配9.6%和5.2%。

港股通十大重仓股

截至6月24日,持股金额最高的港股通十大重仓股为:汇丰控股,建设银行,工商银行,招商银行,腾讯控股,中国银行,中信银行,中国宏桥,中国神华,农业银行。与上文陈述的行业属性基本吻合。

银行股受港股通资金加仓推动

截至6月24日,317只港股通标的平均持股比例为2.87%,相较年初提升72bp.2016年迄今,内资通过港股通途径加仓最多的行业是银行,年迄今港股通累计使用额度中有55%流向了银行股。个股方面,截至6月24日,建设银行今年吸纳资金130亿港元,冠绝港股通;前十大加仓股中,内银占一半,今年合计吸纳资金268亿。

二季度迄今,通过港股通增持金额最多的行业是银行、地产和保险,分别净增加245亿、37亿、31亿,减持最多的行业是建筑、家电和工用运输。

如此集中购买银行股可能是以保险、私募、自营为代表的价值投资为导向的绝对收益者或“国家队”的行为。考虑到安全性和收益性的兼顾,具有低估值和高分红优势的离岸银行股有望持续获得内地资金推动。

从沪港通到深港通,内资挺进香江

香港投资者结构——欧美外资主导,中国内地的话语权快速提升

过去5年,外资贡献了港股市场平均52%的成交额,其中欧美投资者保持着60%左右的主导地位。但中国内地的投资者比例在快速增加,从1996年的1.0%大幅提升到2015年的21.9%,仅次于欧洲(34.2%)和美国(22.5%).从沪港通到深港通,随着投资额度和范围的扩容,内资在港股的影响力有望进一步提升。

哪些港股可能受影响最大?

从持股比例的角度来看,持股比例越高,则意味着内资在股票定价中享有的话语权越大。而港股通持股比例最高的前十大股票中,有90%是小市值、高折价、两地挂牌的AH股,平均市值28亿港元,平均A股溢价率为183%,远高于30%左右的AH整体溢价率。

正如我们在此前报告中多次提到的,随着中国资本项目开放,跨境投资迈入新时代。“大中华股票全球一体化配置”的投资思路将是大势所趋。未来A股、港股作为“中国资产”的代表,将不再割裂,不仅成为全球资金投资中国资产、也将是中国资金全球配置的主要构成部分。

对于港股市场来说,内地资金将是决定资金面和新一轮行情的新变量。中国资本“走出去”的初期,A股的溢出效应最先体现在港股上。在A股的溢出效应下,中长期最重要的作用是港股定价权的变化。那些缺乏外资大行研究覆盖的港股中小盘的活跃度将显著提升,特别是那些与A股可对标且估值显著折价的港股将逐步由大陆资金定价。